|

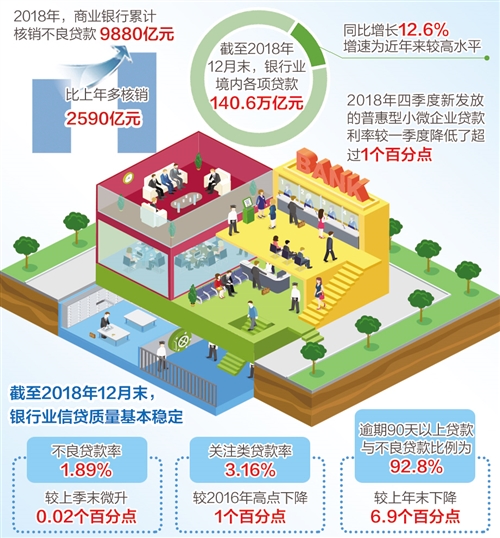

2018年商业银行核销不良贷款9880亿元,较上年多核销2590亿元—— 腾存量空间 增信贷供给 经济日报·中国经济网记者 郭子源 □ 2018年我国商业银行累计核销不良贷款9880亿元,较上年多核销2590亿元 □ 坏账核销需要用利润支撑,对银行的当期利润影响较大,但其突出优点是能够快速降低银行的不良贷款率,释放信贷空间。通过坏账核销,更多的信贷空间得以释放,并以更广的覆盖面、更低的价格流向小微企业等普惠领域 为了腾挪出更多的信贷空间服务民营企业、小微企业,有效盘活信贷存量、增加信贷供给,我国银行业正在持续加大不良资产的核销力度。 中国银保监会最新公布的数据显示,2018年我国商业银行累计核销不良贷款9880亿元,较上年多核销2590亿元。 从整体上看,根据银保监会目前的不完全初步统计,2018年全年,我国商业银行共处置不良资产近2万亿元,而2017年的数据是1.4万亿元。 值得注意的是,通过核销等措施,更多的信贷空间得以释放,并以更广的覆盖面、更低的价格流向小微企业等普惠领域。据统计,截至2018年12月末,银行业境内各项贷款140.6万亿元,同比增长12.6%,这一增速为近年来较高水平;2018年四季度新发放的普惠型小微企业贷款利率较一季度降低了超过1个百分点。 银行加速坏账核销 9880亿元,这是我国商业银行2018年累计核销不良贷款的总额。截至2018年12月末,商业银行不良贷款余额为2万亿元,占比近一半。 坏账核销仅是商业银行处置不良资产的方式之一。对于商业银行来说,处置不良资产主要有4种常用方式,即坏账核销、自主清收、债务重组、不良资产转让,以及近年来开始重启的两种方式——不良资产证券化、债转股。 “常用的几种方式各有所长。”银保监会相关负责人说,其中自主清收最为直接有效,但往往受制于借款人的经营状况、信用状况、司法机关执行力度等多重因素;债务重组的优点是处置成本相对较低、回收率高,缺点是交易复杂程度高、操作较难、处置周期长,债转股实际上就属于债务重组的一种形式。 相比之下,坏账核销则需要用利润支持,对银行的当期利润影响较大,但其突出优点是能够快速降低银行不良贷款率,释放信贷空间。 一位业内人士表示,自2005年财政部取消不良贷款核销的逐笔审批政策,将核销自主权下放至商业银行后,《金融企业呆账核销管理办法》也已修订多次,商业银行不良贷款核销自主权不断扩大,核销条件进一步放宽,这对我国商业银行快速处置不良资产发挥了积极作用。 但值得注意的是,由于目前商业银行不良贷款已不仅局限于中小企业及涉农贷款,呼吁进一步优化已有的核销政策,以更好地适应实际形势。 业内人士建议,未来金融监管机构可加强与税务、财政部门的工作协同,进一步简化小微企业不良贷款核销程序,放宽小微企业不良贷款核销税前列支要求。同时,可适当扩大商业银行债务的减免自主权,对符合条件的小额不良贷款免于司法程序,并在税前扣除,以减轻金融机构的贷款核销成本。 腾挪更多信贷空间 为何银行业2018年加大了坏账核销力度?多位业内人士表示,除了快速降低不良贷款率、保证信贷资产质量稳定、达标监管对资本充足率的考核,更主要的目的是有效盘活信贷存量,腾挪更多的空间服务民营企业和小微企业。 从降低不良贷款率的角度看,根据最新监管数据,截至2018年12月末,银行业信贷质量基本稳定。其中,商业银行不良贷款余额2万亿元,不良贷款率1.89%,较上季末微升0.02个百分点;关注类贷款余额3.4万亿元,关注类贷款率3.16%,较2016年高点下降1个百分点;逾期90天以上贷款与不良贷款比例为92.8%,较上年末下降6.9个百分点。 与此同时,银行业风险抵补能力增强,商业银行贷款损失准备余额3.7万亿元,较上年末增加6762亿元,拨备覆盖率和贷款拨备率分别为185.5%和3.5%,较上年末分别上升5.1个和0.24个百分点。 “拨备覆盖率185.5%,也就是说,如果出现1元不良资产,商业银行已经提前准备出1.85元来对冲。”银保监会相关负责人说。 从释放信贷空间的角度看,根据银保监会初步统计,截至2018年12月末,银行业境内各项贷款140.6万亿元,同比增长12.6%,这一增速为近年来较高水平;2018年前11个月,人民币贷款增量占社会融资规模增量的83.4%,为实体经济提供了较多资金。 腾挪出的信贷空间更多流向了小微企业,信贷投放和覆盖面均有所提高。根据监管最新统计,截至2018年11月末,国标口径的小微企业贷款余额为33.28万亿元,在各项贷款余额中占比23.81%。其中,“普惠型小微企业贷款”,即单户授信1000万元及以下的小微企业贷款余额为9.13万亿元,较年初增长18.77%,比各项贷款增速高6.89个百分点,有贷款余额的户数是1644万户,较年初增加376万户。 除了资金量支持,银行业服务实体经济的资金价格也出现下降。经监管初步统计,截至2018年12月末,四季度新发放普惠型小微企业贷款利率较一季度降低了超过1个百分点。 “正因为银行业大力盘活存量、释放信贷空间、精准核算成本收益,才有可能更广泛、更优惠地服务实体经济。”上述负责人说。 创新不良处置方式 除了加大核销力度,多位业内人士对经济日报记者表示,在常用的处置手段中,“不良资产转让”方式仍受商业银行青睐,即“打包出售”,这样一来,既能够相对较快地降低银行的不良贷款率,又能够实现较高的回收率。 不良资产转让给谁?主力是金融资产管理公司(AMC)。 目前,多家AMC已与商业银行开展“总对总”战略合作,其中一则案例颇具代表性。2018年6月份兴业银行曾将该行金融不良资产收益权打包,基础资产对应不良债权1208户,本金金额488.63亿元,最终由四大国有AMC之一的中国东方资产管理股份有限公司以239.73亿元对价实现成功收购,这也成为近年来该公司落地的单笔收购本金规模和投资额最大的金融不良资产包项目。 值得注意的是,AMC处置不良资产的方式亦十分重要,如果处置不当,很容易将AMC收购的银行不良资产再度内生为自身的不良资产,造成风险处置过程中的风险。 “为了适应新形势下的不良资产市场需求,我们将传统的‘三打’处置模式升级为‘三重’模式,也就是增强投行化的运作能力。”中国东方资产管理股份有限公司副总裁陈建雄说,所谓“三打”,是指打折、打包、打官司,“三重”则是指“重组、重整、重构”。

他介绍说,“重组”的目的是以债务重组优化企业财务结构,以资产重组优化企业资产结构,进而帮助企业修复资产负债表;“重整”的目的是以法定重整程序帮助债权债务关系复杂的企业或机构解脱困境,实现债务出清,或良性退出,或轻装上阵,四大资产管理公司历史上对风险金融机构的托管、清理或重组也属于这个范畴;“重构”的目的则是以“股+债+并购重组+投行服务+咨询顾问”等多种方式,帮助企业重新构建人才、技术、管理或盈利方式,实现转型发展,提高发展质效。 (责编:叶子 媛媛) |